<2012年2月29日の記事を再掲載します>

デフレ現象が長引いている現在でも若い方々の持家志向は健在のようです。

将来の生活不安に煽られ、リタイヤ後に家賃の掛からない住宅を確保して置きたい。

まして、「家賃並みなら買った方がお得くですよ!」というセールストークに乗ってしまうのも理解できます。

しかし、本当にそうなのでしょうか?

例え家賃並みであっても、その他に維持経費が掛かります。

固定資産税・都市計画税、将来の修繕に要する資金の積み立て、庭木の維持費等々。

地方都市であっても、年間20万円以上は覚悟しなければなりません。

それより、もっと考慮しなければならないのは、日本の住宅価格の時間劣化です。

10年で新築価格の1/2になってしまう中古住宅市場という現実です。

木造住宅でありながら35年のフルローンが組めるという新築住宅優先という偏重政策も問題です。

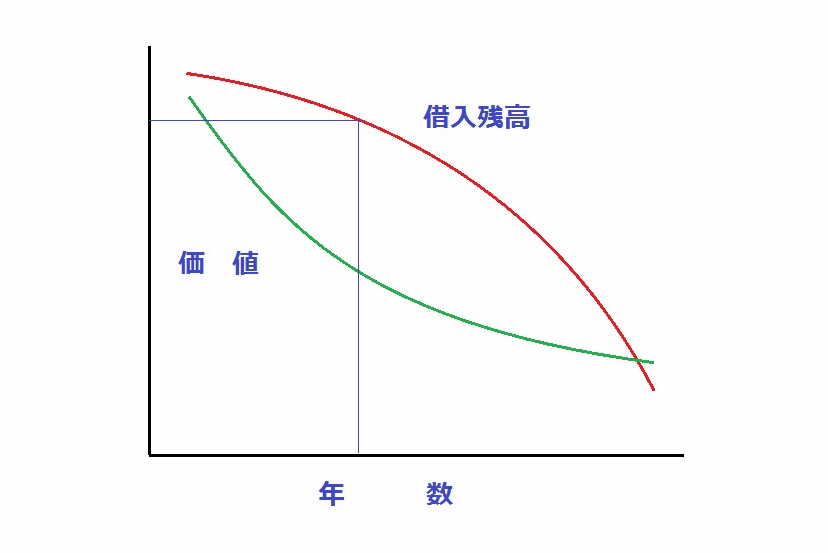

その辺りを表すと次のような図表になります。

新築で購入しても入居した時点で中古住宅となり、売却しようとしても10~15%程度の下落は避けられないでしょう。

購入10年後の時点で、事情により、その住宅に住めなくなった場合はどうなるでしょうか?

35年ローンを組んでいる故、残高は左程減っていません。

売却するにしても売却価格は半値では数百万円の追い金が必要となります。

売却が不可能となり、賃貸にした場合でも月額のローン支払いより安い賃料しか得られないという現実があります。

ほんとに自分の資産に成り得る時はローン完済した時です。

それまでは、「家賃並み!」などというトリックには十分注意すべきです。

その家賃も年々下がり続けています。

今後も空家が増え続け、2,30年後には30~40%にもなるとうレポートもあります。

そんな30年後の家賃、いったい幾らになっていると思います?