< 2011年2月24日 不動産コンサルタントのページに記載したものを加筆して再掲載します >

http://www.facebook.com/note.php?note_id=200411356651749

仙台市内に於いて賃貸マンション事業を行った土地所有者が何人か自己破産されています。

このような方の共通項を挙げると次のようなものがあります。

1.25世帯以上のRC賃貸マンションのオーナーである。

2.数少ない所有する土地資産に、目一杯の建物を建築している。

3.自己資金は殆ど無く、事業資金は全額融資を受けている。

4.事業計画は予想賃料が下がることなく、むしろ上昇を見込んでいる。

5.入居率を高く見込んでいる。

では、何故不動産事業が破綻してしまったのか考察してみます。

不動産事業を提案された土地所有者は表面的な利回りだけを捉えて不動産投資をしたと思われます。

平成7年前後の仙台市中心部の事業概要は一般的には次の様な内容と想定します。

建築費 27,000万円 37万/坪(共用部を含む) 5階建て 25世帯

戸当り 20坪(専有部) 月額賃料100,000円 (3LDK相当)

資金 全額借入 35年 金利3.0% 定額償却

空室率 5%

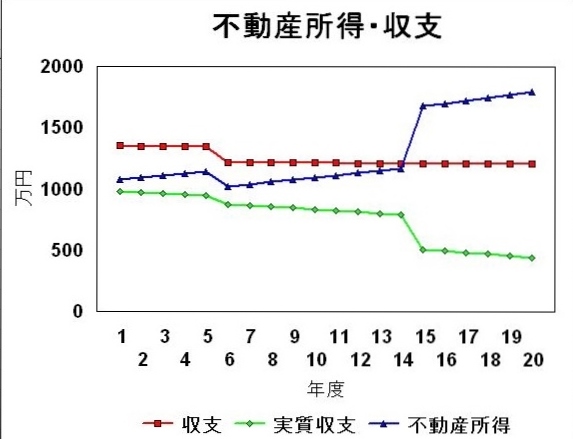

このような条件で計算しますと、収入は年間2,850万円ありますが、借入金返済額は1,260万円程あり、他の経費を差し引きますと当初5年の年間収支は1,400万円になります。

不動産所得税を払った後の実質収支でも1,000万円程手元に現金が残ります。

しかし、設備関連の償却が完了する15年以降については不動産所得が急増し、実質収支は500万円程度に激減してしまいます。

その後も借入金の金利分の減少により、不動産所得額が増加し、実質収支は更に減り続けることになります。

仙台市内でも周辺部に於いては同時期、次の様な事業概要と想定します。

建築費 27,000万円 37万/坪(共用部を含む) 5階建て 25世帯

戸当り 20坪(専有部) 月額賃料70,000円 (3LDK相当)

資金 全額借入 35年 金利3.0% 定額償却

空室率 5%

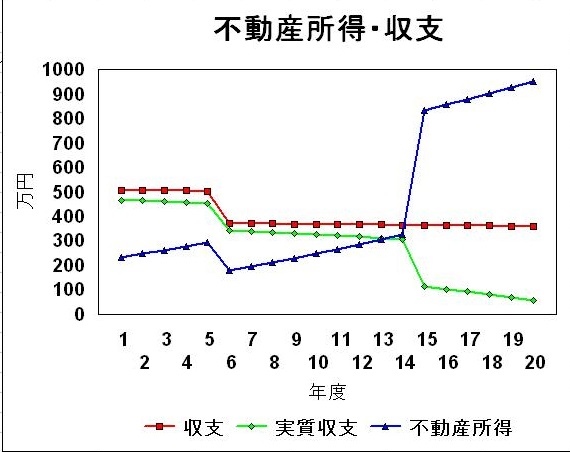

このような条件で計算しますと、収入は年間2,000万円程ありますが、借入金返済額は1,260万円程あり、他の経費を差し引きますと当初5年の年間収支は500万円になります。

不動産所得税を払った後の実質収支でも460万円程手元に現金が残ります。

しかし、設備関連の償却が完了する15年以降については不動産所得だけが急増し、実質収支100万円以下に激減してしまいます。

その後も借入金の金利分の減少により、不動産所得額が増加し、税額増加で実質収支は事業開始20年目辺りで実質収支は殆どゼロになってしまいます。

このような厳しい現実に追い討ちを掛けているのが、空室率の上昇と賃料の下落です。

仙台圏に於いては賃貸住宅の空室率が20%を越えており、それに伴う入居者の引き抜き現象で賃料が下落し、大きく事業計画を狂わせています。

環境的には恵まれている中心部の事例であっても、空室率が20%で、賃料の下落が2年毎に3%とした場合には事業開始20年後に実質収支がゼロになってしまいます。

当然ながら、仙台市内の周辺部では更にその時期が早くやって来ます。

土地の評価が高い所であれば資産売却により借入金の返済も可能なのでしょうが、地価が下がり続けている周辺部に於いては売却による債務抹消も出来ない状態となります。

27,000万円の借入額は13年後で残債が20,000万円もあります。

年収が2,000万円程度の一棟売りマンションは粗利回り10%とした場合でも、20,000万円にしかなりません。しかしこのような粗利回りでは買い手が付きません。

今後の空室率の上昇と賃料の下落を考えますと、買い手は粗利回りは13%以上を要求することでしょう。

資産売却も出来ず、借入金返済や所有経費の支払が滞れば事業は破綻してしまいます。

自己所有の土地建てた場合でもこのような状態ですので、土地建物で購入し投資した方に於いては問題が更に深刻です。

このような状態を未然に防ぐには土地建物オーナー側に立ったアドバイスが重要になります。

建物を建てさせる営業ではなく、不動産事業を客観的に判断し、不動産事業をいろんな観点から土地オーナーに解説する人が必要になります。

不動産コンサルティングマスターとして、今後も研鑽していかなければいけないことを痛感する次第です。